-

- 家族信託解決パターン

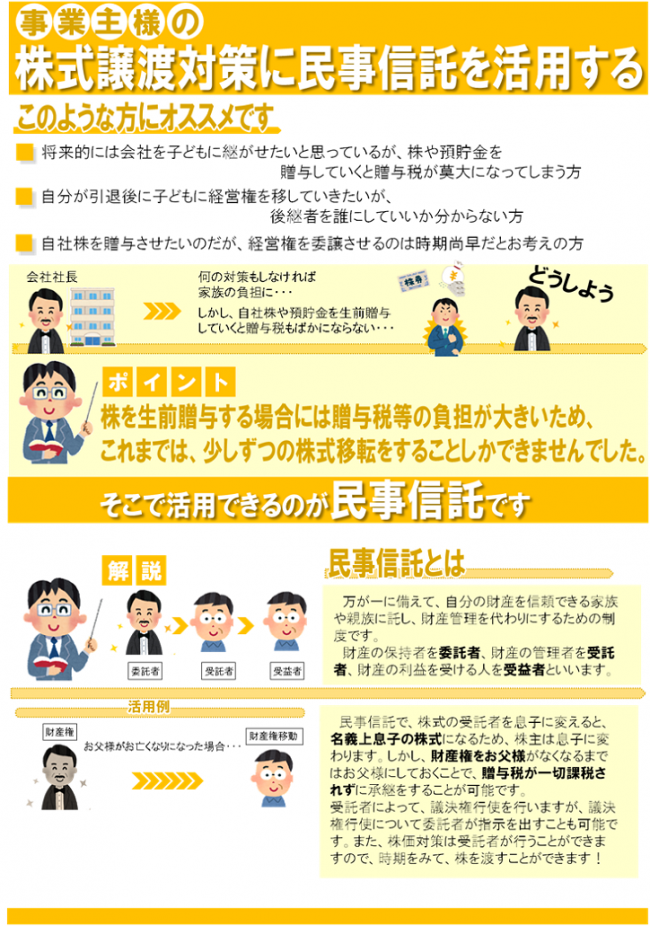

株式譲渡対策に備えて民事信託を活用する ポイント

株を生前贈与する場合には贈与税等の負担が大きいため、

これまでは、少しずつの株式移転をすることしかできませんでした。

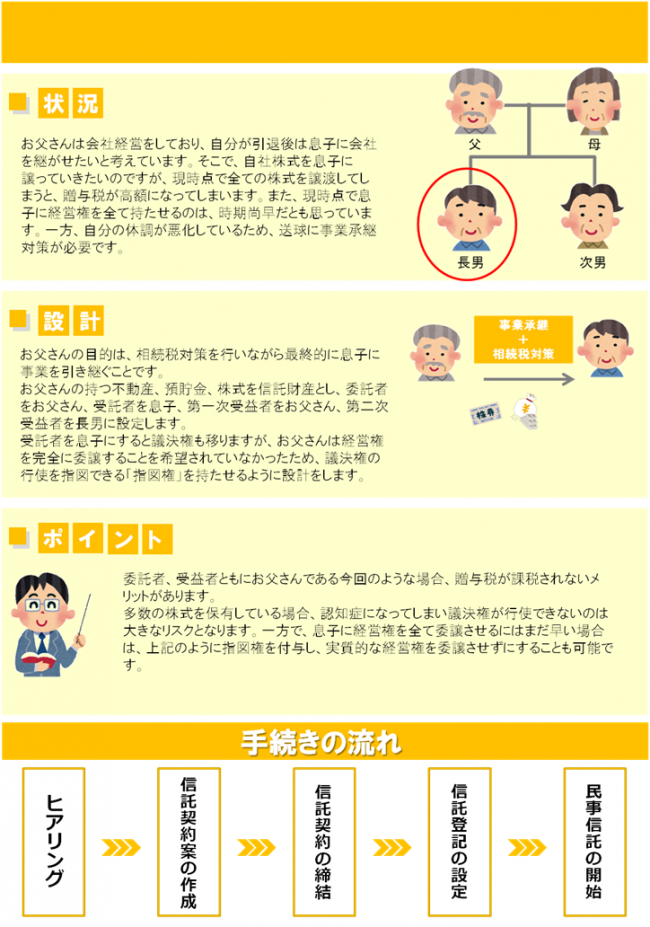

- 家族信託解決パターン

-

- 家族信託解決パターン

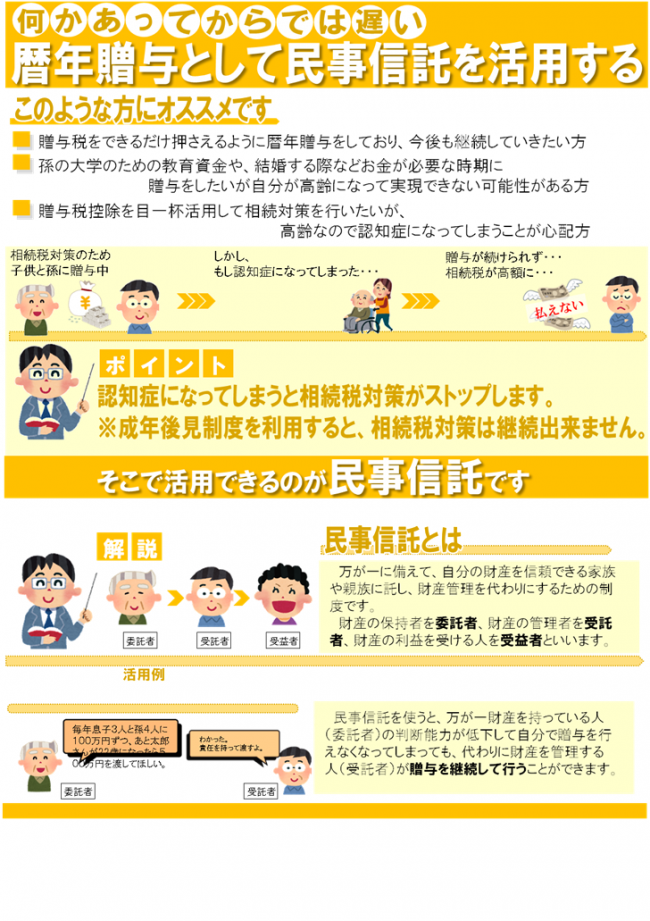

相続対策を継続するために民事信託を活用する ポイント

認知症になってしまうと相続税対策がストップします。

※成年後見制度を利用すると、相続税対策は継続できません。

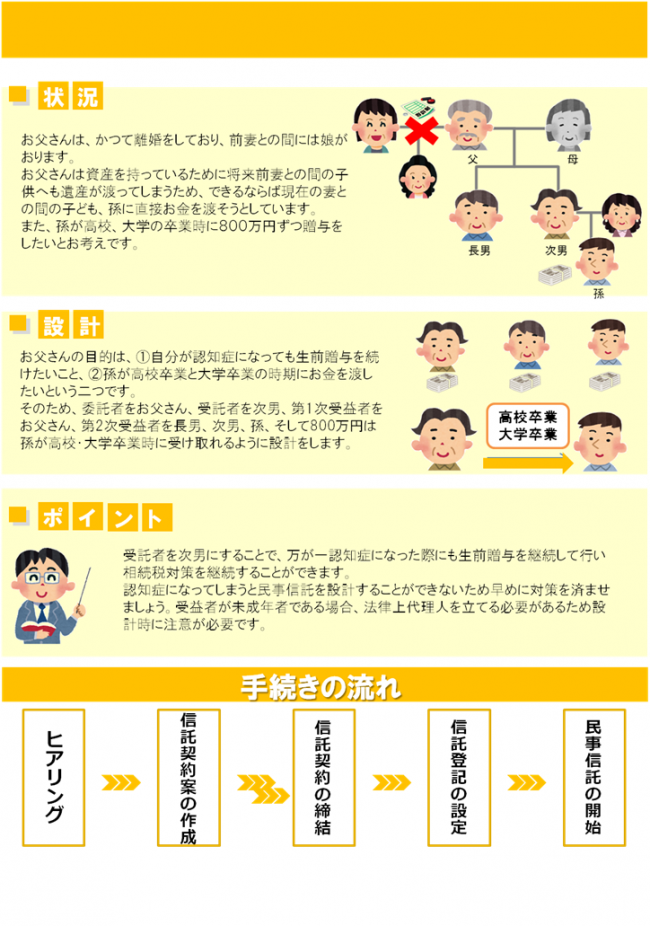

- 家族信託解決パターン

-

- 家族信託解決パターン

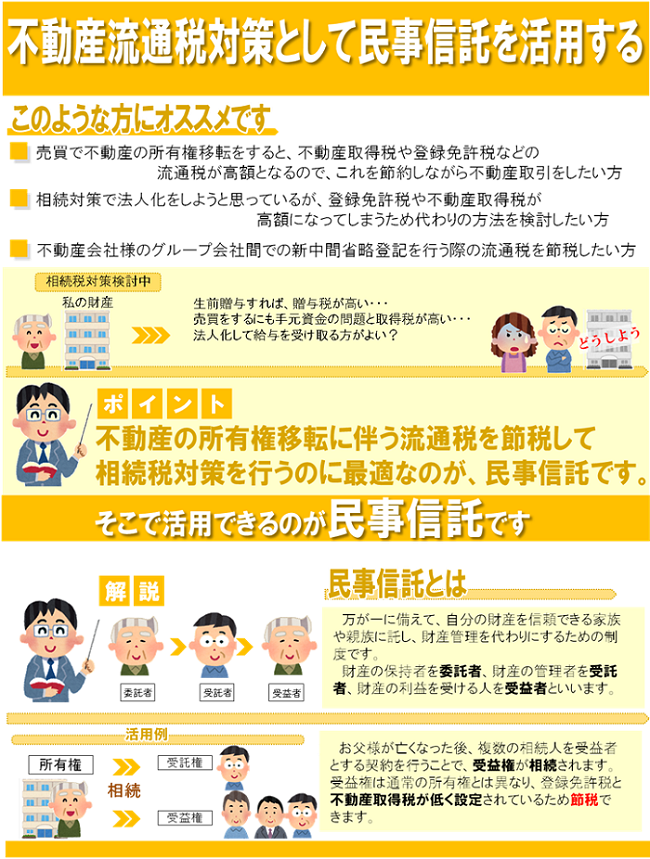

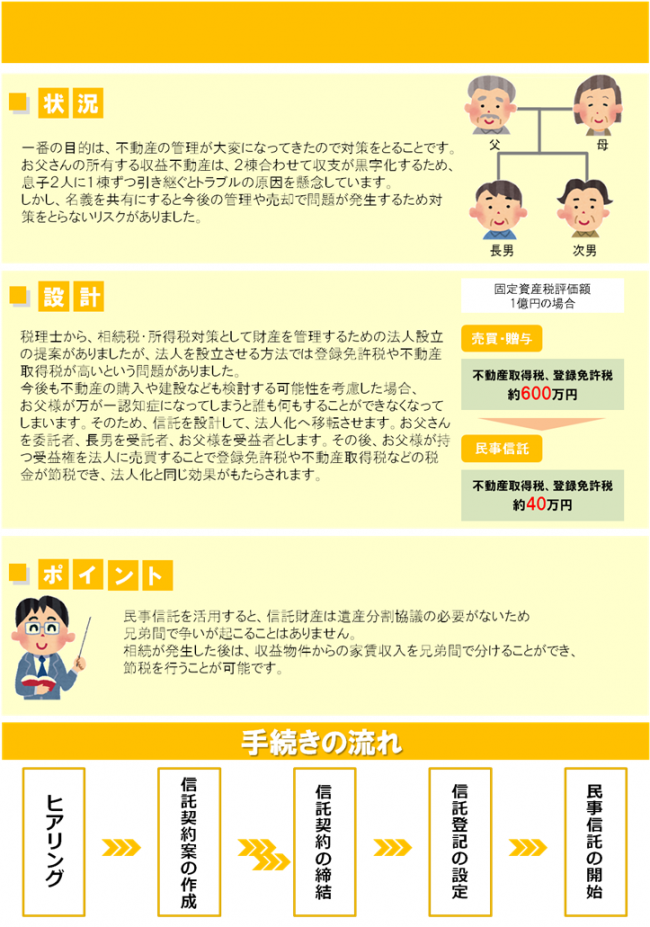

不動産流通税対策として民事信託を活用する ポイント

不動産の所有権移転に伴う流通税を節税して

相続税対策を行うのに最適なのが、民事信託です。

- 家族信託解決パターン

-

- 家族信託解決パターン

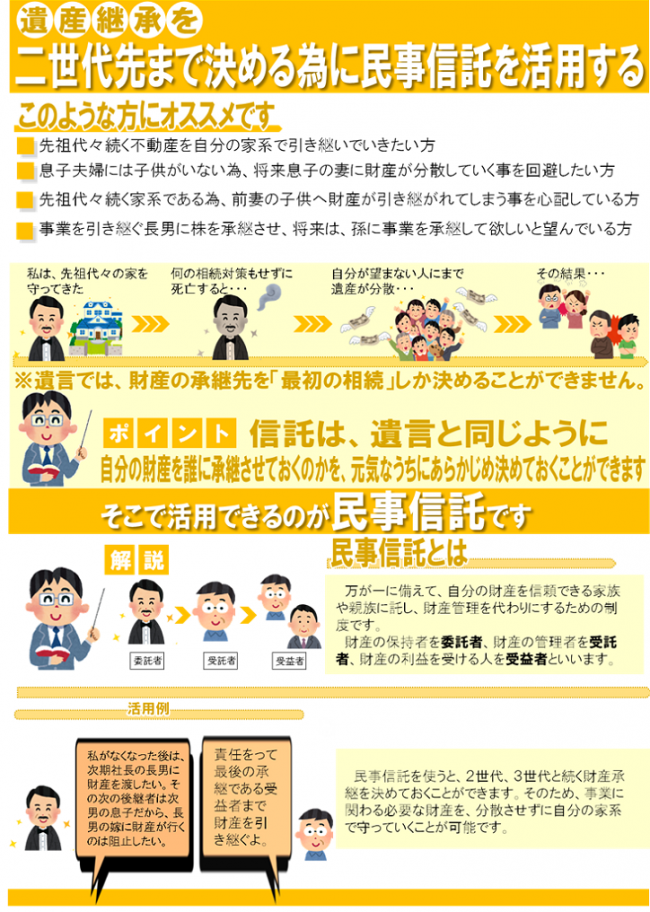

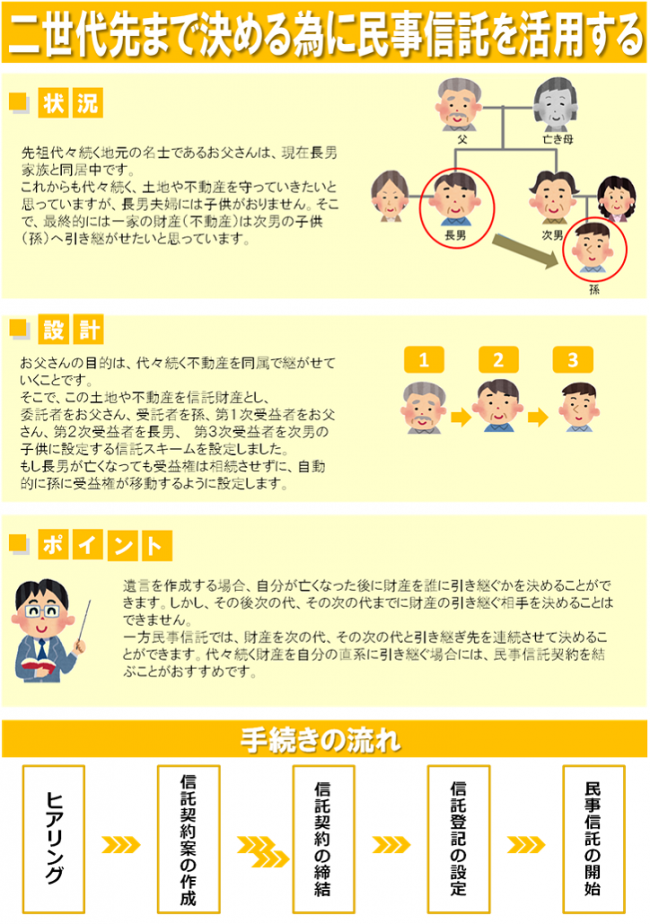

二世代先まで遺産承継を決めるために民事信託を活用する ポイント

信託は、遺言と同じように自分の財産を誰かに承継させておくのかを、

元気なうちにあらかじめ決めておくことができます。

- 家族信託解決パターン

-

- 家族信託解決パターン

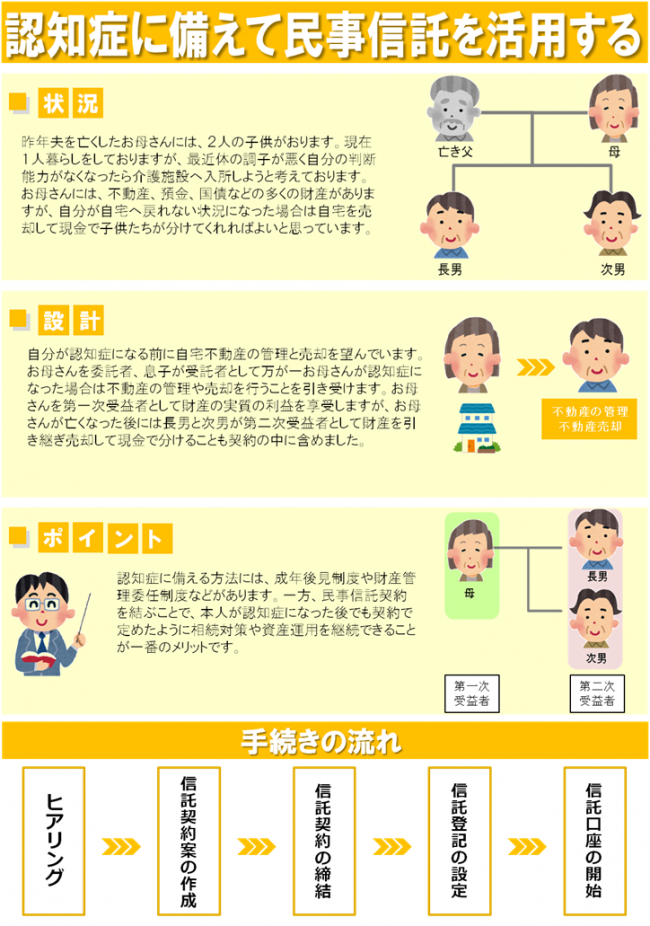

認知症に備えて民事信託を活用する ポイント

認知症に備える方法には、成年後見制度や財産管理委任制度などがあります。

一方、民事信託契約を結ぶことで、本人が認知症になった後でも契約で定めたように

相続対策や資産運用を継続できることが一番のメリットです。

- 家族信託解決パターン

-

- 家族信託コラム

今、家族信託が熱い!マイナンバー、クラウドに次ぐ第三極になるか! (第1回) 何故、家族信託が注目を浴びているのか?

昨年、相続税改正があったことは、まだ皆様の記憶に新しいことでしょう。

日本では、年間約120万人の方が亡くなっています。果たして、相続税が発生する方は、亡くなっている方に対して、どの程度の割合かご存知でしょうか?

なんと答えは4%です。

多いと感じますか?少ないと感じますか?

この割合が昨年の法改正により、全国平均ですが約7%の割合まで増加すると言われています。ちなみに、東京に限った場合、約20%まで上昇するそうです。つまり、5人に1人は相続税の対象者だということです。

このような背景もあり、世間では、「相続税対策をしよう!」という意識が芽生え始めているように感じます。

では、相続税対策をする際に大切なことは何でしょうか?

それは、元気なうちに対策を行わなければならないことです。

「えっ?そんなこと?」と思われた方もいらっしゃることでしょう。しかし、これは非常に重要なことです。

税理士の素晴らしい節税スキームを実行するにしても、不動産会社の持参した不動産を購入するにしても、全て「意思表示」が必要になります。

もし、相続対策を行う方が認知症になった場合は、意思表示することができませんので、絵に描いた餅でしかありません。

中には、成年後見制度を活用すればいいと考える方もいらっしゃるでしょう。成年後見制度とは、簡潔に申し上げますと、後見人と呼ばれる代理人が認知症になった方の財産を代わりに管理する制度です。

しかし、成年後見制度には、ひとつ弱点があります。それは、成年後見制度の趣旨は、認知症になった本人の利益保護です。つまり、財産を維持することしか想定していません。したがって、財産を増やしたり、減らしたりする行為は原則として許されないのです。

では、相続税対策は、誰にとっての利益でしょうか?

もちろん、相続人です。残念ながら、成年後見制度を活用後の相続税対策は、原則として不可能だと考えるべきでしょう。

しかしながら、この問題や弱点を解決する方法があります!

それが、「家族信託」です。

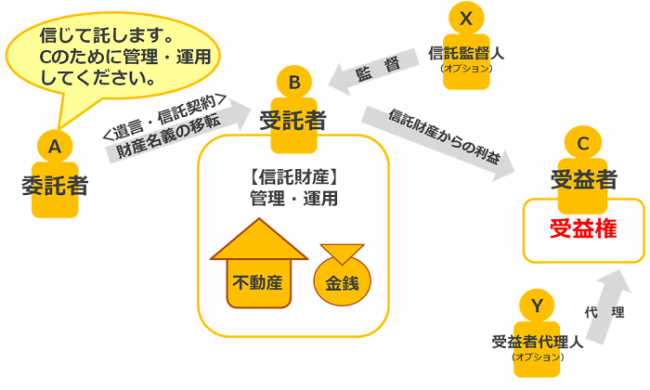

家族信託とは、ある一定の目的(=信託の目的)に基づいて、自分(=委託者)の財産を、信頼できる人(=受託者)に託し、受託者が、利益を受ける人(=受益者)のために、委託者の代わりに財産管理・承継を行う制度です。

家族信託を活用すると、不動産などの財産の名義は、全て受託者の名義に移ります!

したがって、家族信託を活用した後、本人が意思表示できない状態になっても、受託者によって継続的に積極的な資産運用が可能となります。

つまり、認知症になっても相続税対策や積極的な資産運用が行えます。

ここ数年、成年後見制度の弱点を補うとして家族信託が注目を浴びています。次回、家族信託の具体的な内容について解説します。

- 家族信託コラム

-

まずはお気軽にお問い合わせください。

【受付】平日9:00〜18:00 土曜応相談

- 無料相談はこちら