家族信託コラム

信託口座の見本

りそな銀行作成の信託口座です。

「◯◯信託受託者◯◯」という記載になります。

信託した金銭は、この口座で管理していきます。

関連記事

-

- 家族信託コラム

今、家族信託が熱い!マイナンバー、クラウドに次ぐ第三極になるか! (第4回) 税理士・司法書士が取り組むべき事例!

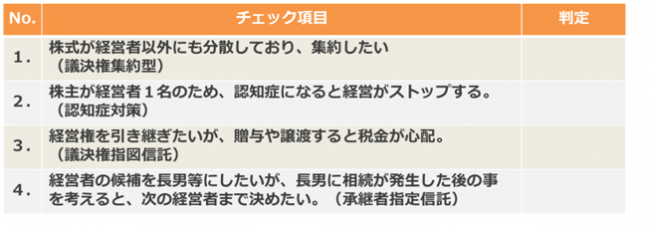

税理士のクライアントである経営者の中には、下記のような悩みを抱えている方がいらっしゃいます。もし、該当する項目があれば、家族信託を提案してみてはいかがでしょうか?

「非上場株式」を信託した場合、株式の権利行使は「受託者」に移ります。税理士としては、決算書の別表2の株主記載が変更する必要があります。注意点として、株式の譲渡制限が設定されている場合は、承認決議を必要とします。株式を信託した場合、実務上は、法人に内容証明郵便で通知を出します。

さて、上記のチェックシートに記載あります信託活用事例をご紹介します。

まず1つ目は、議決権集約型信託です。

議決権集約型信託とは、株主が死亡した時に、相続人が複数おり、将来、遺産分割協議で揉める可能性がある場合や現在、すでに株主構成が複雑であり、議決権を集約したい場合に、信託を活用する方法です。

2つ目は、認知症対策信託です。

この特集でも何度も登場しましたが、いわゆる認知症対策です。中小企業の株主構成は、株主兼社長が非常に多く見受けられます。しかし、株主1名が認知症になってしまった場合は、議決権を行使することができず、経営がストップしてしまいます。そこで、株式を贈与ではなく、信託をすることで、経営がストップすることを防ぐ方法です。

3つ目は、議決権指図信託です。

議決権指図信託とは、上記の認知症対策でも、株式を承継先に移転させるには、まだ時期尚早だとおっしゃる経営者がいらっしゃいます。中には、株式を譲渡するにしても株価が高いので、コスト負担が気になる方もいらっしゃいます。そこで、株式だけは受託者に移転させますが、経営者が元気なうちは、議決権保有者である受託者に対して、議決権行使について指図することができるように指図権を経営者に持たせる方法です。

4つ目は、承継者指定信託です。

承継者指定信託とは、後継者である受益者を誰にすべきか決めることができない経営者の方向けです。株式は信託しますが、信託時点では、受益者を決める必要はありません。ただし、経営者の方は、受益者指定権者を決める必要があります。受益者指定権とは、後継者である受益者を決める権利です。最終的に、後継者の指定を受益者指定権者に委ねる方法です。

第3回、第4回に渡りご紹介した事例は、ほんの一例に過ぎません。

信託法研究の第一人者である四宮和夫先生は,「信託は,その目的が不法や不能でないかぎり,どのような目的のためにも設定されることが可能である。したがって、信託の事例は無数にありうるわけで,それを制限するものがあるとすれば,それは法律家や実務家の想像力の欠如にほかならない。」(「信託法」15頁)と述べています。

信託は、私たち士業にとっても、クライアントにとってもイノベーションです。

是非、新たな財産管理の時代を築いていきましょう!

- 家族信託コラム

-

- 家族信託コラム

家族信託はなぜ普及しないのか? アメリカではなぜ家族信託が広く活用されているのか?

日本国内において、あまり知名度の高くない家族信託。しかしアメリカでは、信託という手段を多くの人が当たり前のように利用しています。日本と同様にアメリカにも成年後見制度は存在しています。ですが、アメリカでは、極力適用したくないものとされており、その代用として信託が広く普及しているのです。

アメリカの成年後見制度が、日本と比較して、煩雑な手続きが必要なわけではありません。

では、なぜ成年後見制度は利用されないのか?それは、アメリカでは相続時には、プロベートという手続きが必要になります、この手続きには多くの時間と費用が必要なのです。それら手続きを避けるために、信託へのニーズが高まりを見せています。また、アメリカにおいて贈与税や相続税の基礎控除ラインが高めに設定されていることも信託人気を後押ししています。

アメリカでは人気の方法がどうして日本で普及しないのか?

信託という手段は、財産管理の方法として非常に優れているものです。

しかし、日本ではあまり馴染みがありません。どうして有効な資産管理方法が普及しないのでしょうか?信託財産は、受託者へ登記が行われるものの、実質的な利益権は移行しないため、贈与税や不動産取得税は発生しません。唯一、発生する登録免許税は安く負担にはなりません。

実は普及を妨げていたのは金銭面ではなく、高齢の方などが資産の名義変更に対して強い抵抗感を抱くことにありました。

信託を検討される方は少なくないため、将来の認知症になった時のリスクに備えたいという気持ちを抱いていることは確かです。しかし、自分に判断能力がなくなった際に、不動産などの財産の名義が自分ではないことに、立場の弱さがあるとして不安を感じているようです。

信頼関係を保てる受託者というパートナーに出会えるのか?

財産の所有者にとっては、「本当の意味で信頼のできる人を見つけられるのか?」ということが信託契約に踏み切れるかどうかのポイントです。

委託者が、財産が自分の所有ではなくなることへの不安とともに、受託者へのしかかる責任の重さもデメリットとして作用しています。

どこかのタイミングで誰かの力を借りて財産を管理しなければならないとは思っていても、最後の一歩が踏み出せない状況です。

親族間における財産の使い込み被害が増えている中、年配の方の警戒心も増しています。そのため有効な財産運用・管理の手段を、委託者自らが納得する形で決断できるように、判断能力のあるうちから家族間で話し合いをし、受託者を探せる時間を設けておくことが大切です。

- 家族信託コラム