その他の制度との比較

認知症になったら、何が困るのか?

成年後見制度では相続税対策は解決できない?

高齢化社会と核家族化の進行に伴い、急速に増加を続けている認知症。厚生労働省の発表によると約4人に1人が65歳以上を占めるそうです。さらに85歳以上になると4人に1人は、認知症の時代だと言われています。そこで有効とされるのが家族信託という方法です。

しかし、聞き馴染みのない家族信託という方法ではなく、成年後見制度では、解決できないのでしょうか?

成年後見制度を活用した場合、不動産を売却処分するためでなく、リフォームをする際でも、裁判所の許可が必要になってきます。その都度、細かい報告書の作成・提出が必要になり、わずらわしい事務手続きがつきまといます。

そもそも、成年後見制度の趣旨は、家庭裁判所の監督の下、財産を守り管理することを目的としています。したがって、売却なども簡単には行えません。建物が老朽化していても、修繕や建て替えの許可が下りないことも少なくありません。

では、「成年後見制度を活用した後に相続税対策できるのか?」という問題があります。

相続税対策は誰にとっての利益でしょうか。相続税が減少して利益を享受するのは、被後見人ではなく、相続人です。

成年後見制度の趣旨は、財産を増やすでもなく、減らすでもなく、あくまで本人の財産保護です。したがって、成年後見制度活用後は、相続税対策は原則としてできないと考えるべきでしょう。

もちろん、子どもや孫へ生前贈与することはおろか、空き家になってしまった際の売却や、修繕による有効活用、相続にも大きな影響が出てきます。

成年後見制度を活用すると、柔軟な資産運用や資産管理ができない点が弱点です。

関連記事

-

- その他の制度との比較

いまさら聞けない家族信託と民事信託、商事信託の違い

民事信託・家族信託・商事信託・個人信託・福祉信託など、信託にまつわる言葉が世間ではありふれています。

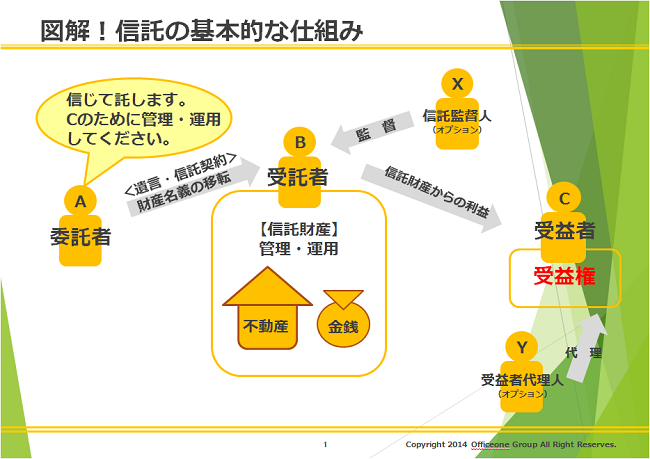

信託とは、財産の所有者(=委託者)が、信頼のおける人・法人(=受託者)に財産(=信託財産)を託し、定められた目的(=信託目的)に従って財産を管理・継承する方法で、

定められた受取人(=受益者)に対して財産が承継される仕組みになります。そして、家族信託とは、家族の財産を、所有者の意向に沿って家族や親族が受託者となって管理、処理を行うことから、通称、家族信託と呼ばれています。

近年、高齢者や核家族化の増加により、財産継承を円滑に行うための手段として注目が高まっています。

なぜならば、信託した後は、たとえ障害等によって判断能力が低下した場合でも、大切な家族のために財産を守ることができるからです。信託によって継承できる財産は、財産的価値があるもえ不動産(土地及び建物)、金銭や金銭債権、有価証券、動産などさまざまです。

平成18年に信託法が改正された重要なポイントとは?

もともと信託とは「商事信託」と呼ばれる信託報酬を得るための、営利目的で行われる信託が一般的でした。

そのため信託業法のもと、信託会社や信託銀行によって行われてきました。しかし、信託法は、平成18年12月に改正され、翌年9月に施行されています。

この改正により、営利目的でなければ、信託業免許を持たない法人や個人間においても、受託者になれるように変更がなされました。

それよりも以前からあったのですが、注目を浴びるようになったのが「民事信託」であり、さらにその枠内にある家族が受託者になるということに焦点を当てた信託が「家族信託」です。

「商事信託」に対して「民事信託」とは、信託報酬を目的としないため、信託業法の制限を受けずに信託行為が行えるのです。

大きく分類すると、商事信託と民事信託に分かれます。

さらに、民事信託を細かく分類すると家族信託・障害を持っている方のために活用するということで「福祉型信託」。個人が受託者になるので、「個人信託」などの呼び方が派生しています。

つまり、福祉型信託・個人信託・家族信託という呼び方が、それぞれ異なりますが、すべて「民事信託」ということです。

- その他の制度との比較

-

- その他の制度との比較

委任契約と家族信託の違い 有効な財産管理方法でありながら認識を誤ると危険な「委任契約」

財産管理における委任とは、所有者である本人に判断能力がある場合に、第三者や家族に財産管理を委任する契約のことです。財産管理の所有者を「委任者」、管理を任される方を「受任者」として、財産管理委託契約が締結されます。

皆様の身近な事例として、お父さんの代わりに金融機関の手続きをするケースや不動産の売却を委任するケースがあります。他には、任意後見の契約効力の発生までを補完するために利用される場合があります。

この委任契約は、民法の委任規定に従って遂行されます。当事者間の合意のみで締結することが可能です。そして、契約によって委任の効力が生じます。そのため、柔軟性に富んだ契約内容を定めることができます。

成年後見制度との違いに触れておくと、成年後見制度は財産の所有者の判断能力の減退があった場合に利用できますが、そういった判断能力の減退にかかわらず、生前の財産の管理・運用から死後の処理まで依頼できるのが大きな特徴です。

では、財産の管理は委任契約で十分?家族信託の出番は必要ないのか?

財産管理の委任契約は、委任者である本人に判断能力があることを前提とした制度です。そのため自らが受任者を監督し、不正が起これば解任することが根底にある考え方となります。

例えば、さきほどの金融機関の事例を申し上げますと、委任した事実を確認する必要があります。

つまり、お父様が委任した事実を確認する際に、もし委任者であるお父様が認知症になった場合、残念ながら金融機関の手続きは行うことができません。さらに、私たち司法書士には本人確認義務があります。例えば、不動産の売却をする際、売主の本人確認をしなければなりません。金融機関と同じように、委任契約後に認知症になった場合は、あくまで所有者がお父さんであれば、私たちはお父様を確認しなければなりませんので、手続きができないのです。

では、委任契約と家族信託において、何がどう違うのか、事例を挙げて説明します。

財産を所有している父親A、その息子B、そして資産運用に詳しい友人Cの登場人物がいるとします。Aさんは、息子であるBさんのためになるべく多くの資産を残したいという気持ちから、友人であるCさんに相談をし、Cさんと「委任契約」または「家族信託」を締結することにしました。

両契約において、異なるのは「所有権」「運用方法」そして「辞任」の3点です。

まずは委任契約の場合には、所有権はAさんに残っています。しかし信託契約の場合には、所有権は形式上ですが、友人のCさんへと移行されます。

そして2点目の運用方法です。委任契約の場合には、Aさんからの指示を受けたCさんが資産の運用を行います。しかし信託契約の場合であれば、信託契約に基づき、Cさんの判断で運用が行われます。

最後の3点目は辞任の問題。委託契約の場合であれば、友人Cさんは、いつでも受任者を辞退することが可能です。しかし信託契約においては、受任者の勝手な辞任は原則的に認められません。

したがって、家族信託を活用した場合は、本認確認の対象者が受託者へと変わります。

ここが最大のメリットです。

- その他の制度との比較