民事信託の基礎知識

いまさら聞けない家族信託と民事信託、商事信託の違い

民事信託・家族信託・商事信託・個人信託・福祉信託など、信託にまつわる言葉が世間ではありふれています。

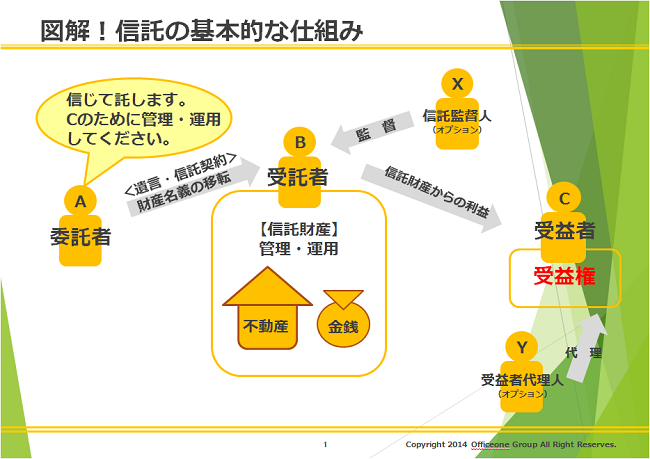

信託とは、財産の所有者(=委託者)が、信頼のおける人・法人(=受託者)に財産(=信託財産)を託し、定められた目的(=信託目的)に従って財産を管理・継承する方法で、

定められた受取人(=受益者)に対して財産が承継される仕組みになります。

そして、家族信託とは、家族の財産を、所有者の意向に沿って家族や親族が受託者となって管理、処理を行うことから、通称、家族信託と呼ばれています。

近年、高齢者や核家族化の増加により、財産継承を円滑に行うための手段として注目が高まっています。

なぜならば、信託した後は、たとえ障害等によって判断能力が低下した場合でも、大切な家族のために財産を守ることができるからです。

信託によって継承できる財産は、財産的価値があるもえ不動産(土地及び建物)、金銭や金銭債権、有価証券、動産などさまざまです。

平成18年に信託法が改正された重要なポイントとは?

もともと信託とは「商事信託」と呼ばれる信託報酬を得るための、営利目的で行われる信託が一般的でした。

そのため信託業法のもと、信託会社や信託銀行によって行われてきました。しかし、信託法は、平成18年12月に改正され、翌年9月に施行されています。

この改正により、営利目的でなければ、信託業免許を持たない法人や個人間においても、受託者になれるように変更がなされました。

それよりも以前からあったのですが、注目を浴びるようになったのが「民事信託」であり、さらにその枠内にある家族が受託者になるということに焦点を当てた信託が「家族信託」です。

「商事信託」に対して「民事信託」とは、信託報酬を目的としないため、信託業法の制限を受けずに信託行為が行えるのです。

大きく分類すると、商事信託と民事信託に分かれます。

さらに、民事信託を細かく分類すると家族信託・障害を持っている方のために活用するということで「福祉型信託」。個人が受託者になるので、「個人信託」などの呼び方が派生しています。

つまり、福祉型信託・個人信託・家族信託という呼び方が、それぞれ異なりますが、すべて「民事信託」ということです。

関連記事

-

- 民事信託の基礎知識

登記の目的及び登記原因など

委託者が信託を設定した場合

登記の目的:所有権移転及び信託

登記の原因:平成○○年○○月○○日信託

登録免許税:固定資産税評価額の0.4%

(平成29年3月31日までは、土地の信託に関しては、固定資産税評価額の0.3%)受益権の売買、贈与等した場合

登記の目的:受益者変更

登記の原因:平成○○年○○月○○日売買

登録免許税:不動産1個につき1000円信託が終了した場合

登記の目的:所有権移転及び信託の抹消

登記の原因:平成○○年○○月○○日信託財産引継

登録免許税:固定資産税評価額の2%

(ただし、信託終了時の権利帰属者が委託者の相続人である場合は、相続の税率を適用するので、固定資産税評価額の0.4%)

信託の抹消分は、不動産1個につき1000円信託財産を処分した場合

登記の目的:所有権移転及び信託の抹消

登記の原因:平成○○年○○月○○日信託財産の処分

登録免許税:固定資産税評価額の2%

- 民事信託の基礎知識

-

- 民事信託の基礎知識

家族信託を活用した場合の不動産登記 信託をする財産の中に不動産が含まれている場合の手続き

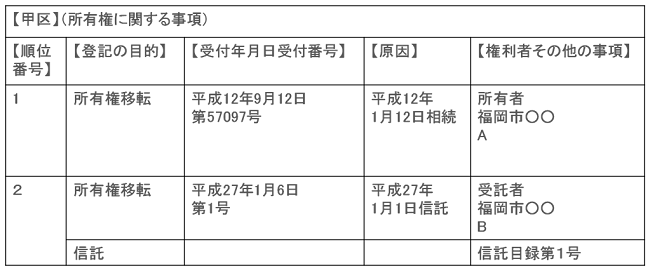

家族信託によって、不動産を信託財産に盛り込む場合には、登記簿(登記事項証明書)に「受託者」の名前が、管理処分者権限者として記載されます。

信託契約に基づき、「所有者(委託者)」から「受託者」への所有権移転登記手続きが行われます。

しかし、これは形式的な所有権移転といえるため、受益者が委託者である場合には、実質の財産権は移行していません。つまり「委託者=受益者」として締結された信託契約であれば、財産権が「所有権」から「受益権」という名前に変更しただけで、信託財産の帰属先に変更はありません。

信託契約時における不動産登記に欠かせない信託目録とは?

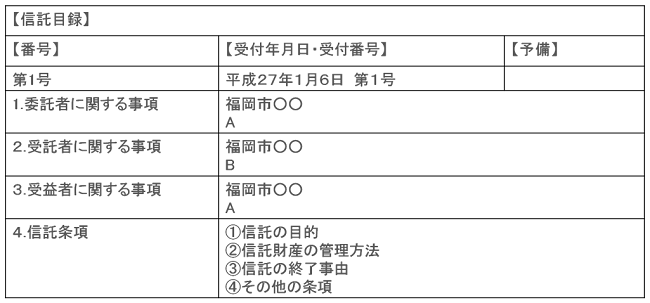

信託された財産である不動産の登記簿には、信託目録が必ず作成されます。

信託目録には、受託者が信託により、財産の管理処分権限を持つこと、そして信託で得た収益は受益者に帰属することが記されます。受託者の権限だけではなく、信託の目的や開始・終了時期などの信託条項は、登記簿にすべて記載され、公示されることになります。

受託者にどこまでの管理処分権限があるのか?信託監督人などの同権利者が立てられていないのか?を不動産取引の関係者が確認できるようになっています。

このように信託条項には、詳細に決められた信託契約の内容が記載され、不正のないように配慮がなされています。ちなみに、信託条項に何を記載するのかは司法書士の判断によって分かれます。

- 民事信託の基礎知識