様々な業種での家族信託活用方法

金融機関は何故、家族信託に取り組むべきなのか?

金融機関が取り組むべき理由は以下のように考えることができる。

①超高齢化社会が確実視される現代において、「お客様のニーズ」が高まっており避けて通ることができない。

②商事信託(信託銀行・信託会社)では対応できず、民事信託でなければ目的を達成できない案件がある。

③保険見直しのアプローチに効果的

④融資担当者のハウスメーカーや税理士開拓の新たな切り口になる!(土地信託など)

⑤信託口座の開設により、預金を集めることができる!(金銭信託)

⑥信託活用によりアパートローンの借り換え需要の発生

→司法書士法人オフィスワングループが登記対応可*

では、実際金融機関が家族信託と向き合う場合に、考えられるのは2つの場面です。

①既存の担保不動産が信託された場合

②新規で受託者に融資をする場合

まず、1つ目は、既存担保不動産の信託した場合は、受託者への債務者変更を行います。これは、ローンの債務引受です。

次に、2つ目は、新規の信託不動産への融資です。これは、受託者との金銭消費貸借契約を行います。

金融機関が心配する点として、担保回収の問題があります。この点、金融機関にとってリスクはありません。信託財産の名義は、受託者に変更されますが、所有者が受益者になるだけであり、受益権に対する強制執行は可能です。したがって、債権が害される恐れはありません。

関連記事

-

- 様々な業種での家族信託活用方法

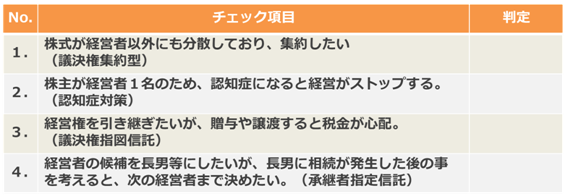

税理士・司法書士が取り組むべき家族信託の事例 税理士のクライアントである経営者の中には、下記のような悩みを抱えている方がいらっしゃいます。もし、該当する項目があれば、家族信託を提案してみてはいかがでしょうか?

「非上場株式」を信託した場合、株式の権利行使は「受託者」に移ります。税理士としては、決算書の別表2の株主記載が変更する必要があります。注意点として、株式の譲渡制限が設定されている場合は、承認決議を必要とします。株式を信託した場合、実務上は、法人に内容証明郵便で通知を出します。

さて、上記のチェックシートに記載あります信託活用事例をご紹介します。

まず1つ目は、議決権集約型信託です。議決権集約型信託とは、株主が死亡した時に、相続人が複数おり、将来、遺産分割協議で揉める可能性がある場合や現在、すでに株主構成が複雑であり、議決権を集約したい場合に、信託を活用する方法です。

2つ目は、認知症対策信託です。この特集でも何度も登場しましたが、いわゆる認知症対策です。中小企業の株主構成は、株主兼社長が非常に多く見受けられます。

しかし、株主1名が認知症になってしまった場合は、議決権を行使することができず、経営がストップしてしまいます。そこで、株式を贈与ではなく、信託をすることで、経営がストップすることを防ぐ方法です。

3つ目は、議決権指図信託です。議決権指図信託とは、上記の認知症対策でも、株式を承継先に移転させるには、まだ時期尚早だとおっしゃる経営者がいらっしゃいます。中には、株式を譲渡するにしても株価が高いので、コスト負担が気になる方もいらっしゃいます。

そこで、株式だけは受託者に移転させますが、経営者が元気なうちは、議決権保有者である受託者に対して、議決権行使について指図することができるように指図権を経営者に持たせる方法です。

4つ目は、承継者指定信託です。承継者指定信託とは、後継者である受益者を誰にすべきか決めることができない経営者の方向けです。株式は信託しますが、信託時点では、受益者を決める必要はありません。ただし、経営者の方は、受益者指定権者を決める必要があります。

受益者指定権とは、後継者である受益者を決める権利です。最終的に、後継者の指定を受益者指定権者に委ねる方法です。

ご紹介した事例は、ほんの一例に過ぎません。

信託法研究の第一人者である四宮和夫先生は,「信託は,その目的が不法や不能でないかぎり,どのような目的のためにも設定されることが可能である。したがって、信託の事例は無数にありうるわけで,それを制限するものがあるとすれば,それは法律家や実務家の想像力の欠如にほかならない。」(「信託法」15頁)と述べています。

- 様々な業種での家族信託活用方法

-

- 様々な業種での家族信託活用方法

活用事例①共有名義の不動産対策に家族信託を利用する 相続トラブルに陥りやすい不動産の相続を円滑化させる

不動産を相続した場合、問題になるのは共有名義となっている場合です。共有名義の不動産においては、共有者全員が同意しなければ換価による処分ができません。共有者間でトラブルになっていれば、せっかくの遺産である不動産の有効活用ができなくなります。

さらに、共有不動産の共有者1名が死亡した際に、遺産分割協議が長引けば、手続きが面倒に感じられてしまい、そのまま放置されてしまうケースも少なくありません。

そこで、共有不動産を、共有者全員を委託者とし、信託財産として信託を設定することで、受益権を共有化させることができます。そのため共有者としての権利を持ちながら、運用・管理を受託者に集約させることで、円滑な遺産分割が進められていきます。

不動産が共有名義状態を回避できるメリットとは?

家族信託を活用し、不動産の管理処分権限を受託者に集約させることで、不動産の一本化ができます。この際に、受託者を一般社団法人にすることもできます。

仮に信託財産が賃貸マンション・アパートという収益不動産には、第一受益者を親(委託者)、第二受益者を相続人(受益者)としておけば、相続人が複数いる場合でも、賃料収入で平等に分配することが可能になります。

それぞれの相続人にとって大切な遺産を、誰もが納得のいく形で、資産活用できる方法といえます。そのため受託者が第三者でなく、相続人の中の1名であっても、「受益権」として、個々に権利を握っておけるという点で、相続時の共有名義トラブルは格段に減らせます。

- 様々な業種での家族信託活用方法