様々な業種での家族信託活用方法

活用事例①共有名義の不動産対策に家族信託を利用する

相続トラブルに陥りやすい不動産の相続を円滑化させる

不動産を相続した場合、問題になるのは共有名義となっている場合です。共有名義の不動産においては、共有者全員が同意しなければ換価による処分ができません。共有者間でトラブルになっていれば、せっかくの遺産である不動産の有効活用ができなくなります。

さらに、共有不動産の共有者1名が死亡した際に、遺産分割協議が長引けば、手続きが面倒に感じられてしまい、そのまま放置されてしまうケースも少なくありません。

そこで、共有不動産を、共有者全員を委託者とし、信託財産として信託を設定することで、受益権を共有化させることができます。そのため共有者としての権利を持ちながら、運用・管理を受託者に集約させることで、円滑な遺産分割が進められていきます。

不動産が共有名義状態を回避できるメリットとは?

家族信託を活用し、不動産の管理処分権限を受託者に集約させることで、不動産の一本化ができます。この際に、受託者を一般社団法人にすることもできます。

仮に信託財産が賃貸マンション・アパートという収益不動産には、第一受益者を親(委託者)、第二受益者を相続人(受益者)としておけば、相続人が複数いる場合でも、賃料収入で平等に分配することが可能になります。

それぞれの相続人にとって大切な遺産を、誰もが納得のいく形で、資産活用できる方法といえます。そのため受託者が第三者でなく、相続人の中の1名であっても、「受益権」として、個々に権利を握っておけるという点で、相続時の共有名義トラブルは格段に減らせます。

関連記事

-

- 様々な業種での家族信託活用方法

信託と銀行口座、銀行の融資 金銭を信託した場合は、どのように対応するのでしょうか?

金銭は、信託契約書記載の金額を委託者から受託者へ移すことになります。この場合、受託者はご自身の財産とは別に管理しなければならないという分別管理義務があります。

したがって、金融機関にて次のような口座を作成します。

「委託者A受託者B信託口」

しかしながら、金融機関によっては対応してくれないところもありますので、信託を積極的に取り組んでいる専門家(司法書士や税理士)にご相談ください。

本来は、この口座の名寄せは受益者ですべきですが、金融機関によっては、受託者で名寄せしている金融機関がほとんどです。なぜ、受益者ですべきかと申しますと、平成28年から法人口座の地方税に利息を付さないようになりました。したがって、受託者が法人の場合の計算が少し煩雑になるからです。ちなみに、ペイオフも受託者の個人財産と加味して行います。

必要書類は、以下の通りで対応して頂いています。(状況によっては異なります)

①信託契約書(委託者、受託者の印鑑証明書付)

②受託者の本認確認書類銀行からの融資が必要になった際、不利な状況に陥ることはないのでしょうか?

例えば、父親が元気なうちに、所有する土地・建物を息子へと託し、登記(名義変更)を行っていたとします。建物の増改築や解体などで、銀行からの融資が必要になった場合どのような手続きが必要なのか、という問題です。

家族信託の契約内容に、銀行からの融資を受けることができるように明記することは可能であり、契約内容に明記されている以上、受託者の権限の範囲内で行える行為になります。

次のような文言を参考にしてください。

第○条:

信託不動産の維持・保全・修繕又は改良は、受託者が適当と認める方法、時期

び範囲において行う。大規模な改良工事を行うときは、予め受益者と協議するも

のとする。また、受託者は必要に応じ、新たな建物の建設、信託財産の売却、購

入、受益者が指定する者を債務者として信託目的を達成するため、受託者が必要

と認める資金を借入及び信託財産に対する担保設定を行うことができる。上記のような文言を記載することで、本人の判断能力がなくなったり、万が一、亡くなってしまった場合でも、スムーズに建物の修繕・解体、または処分を行い、そのための融資を銀行から受けることができます。

「建物の建築・解体に伴う一切の行為、銀行からの借り入れ行為、それに付随する担保提供行為」の内容は、漏れのないよう明確な契約内容に定めておくことが必要です。信託契約により、息子への名義変更は済んでいるため、問題になるのは、契約内容に明記されているのか、いないのか、という点です。

なお、融資を受ける際、金銭消費貸借契約、いわゆるローンの契約当事者は、受託者が債務者となります。融資の契約は信託財産のために行うのだということをきちんと示して契約することが大切です。「信託財産のために」ということを受託者が認識していなければ、受託者が固有で行った契約になる可能性もあります。

- 様々な業種での家族信託活用方法

-

- 様々な業種での家族信託活用方法

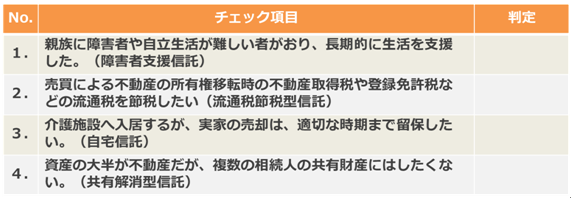

不動産会社の方が取り組むべき家族信託の事例 不動産会社・葬儀社・介護施設の方で、下記のような相談を受けたことはないでしょうか。

もし、該当する項目があれば、家族信託を提案してみてはいかがでしょうか?

さて、上記のチェックシートに記載あります信託活用事例をご紹介します。

まず1つ目は、障害者支援信託です。障害者支援信託とは、親族に、障害を持っている方がおり、両親が亡くなった後も、安定した生活を送って欲しいと考えている方向けです。障害を持っている方を受益者にし、受託者からの定期支援を可能にします。

2つ目は、流通税節税型信託です。流通税節税型信託は、いわゆる新・中間省略登記に代わる手法です。新・中間省略登記とは、A→B→Cの連続した売買を行う際に、第三者のためにする契約を用いて、登記名義を売主Aから買主Cへ直接登記する手法です。Bは、不動産取得税と登録免許税が発生しないスキームとして、不動産会社が活用しています。この新・中間省略登記の問題点は、登記名義がAにあるので、転売のリスクや差し押さえのリスクがあります。この問題を解消するために信託を活用します。売主Aの不動産を信託財産にします。受益権の売買として転売を行えば、転売のリスクはありません。さらに、受益者の変更だけであれば、不動産1個につき1000円済みますので、安全性も高まります。

3つ目は、自宅信託です。自宅信託とは、介護施設へ入所時に、自宅を売却したくない方向けの信託です。介護施設入所時に、自宅を信託しておくことで、急な介護費等が必要になった場合でも、受託者の権限で売却等が行うことができます。その費用を介護費等に充当することができるようにしておきます。

- 様々な業種での家族信託活用方法