民事信託の基礎知識

信託を活用すると税金が発生するパターンとは?

家族信託を活用する際には、税金を考える必要があります。最終的な税務リスクは顧問の税理士や税務署へご相談ください。ここでは、一般的な信託に関する税金のお話しをしましょう。

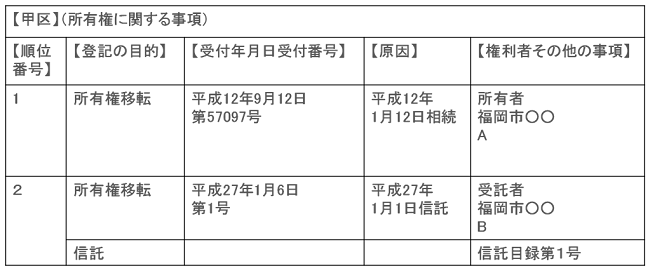

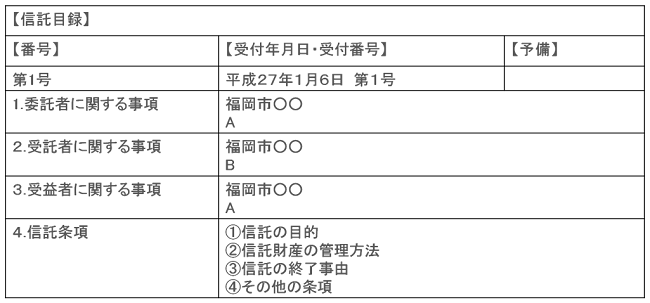

信託財産に不動産が含まれていると、所有権移転登記が行われるため、登記簿に受託者の氏名が記載されます。しかし、登記簿上の所有者が形式上、受託者に名義変更がなされただけでも、税金が課税されるのでしょうか?

信託設定時における税金は二つの考え方があります。

①自益信託

まず、「委託者」=「受益者」が同一人物であるのかないのか、が問題となります。

「委託者=受益者」の場合には、受益者は利益を受けている訳ではないので、贈与税は課せられません。

②他益信託

委託者≠受益者の場合、つまり両者が異なる場合には、みなし贈与とみなされて贈与税が課せられます。

また、どちらの場合にも、課税されるのが、所有権移転登記の手続き時に発生する登録免許税です。

そして受託者への不動産取得税は、形式的な所有権移転のため発生しません。

同時に、委託者への譲渡取得税も利益発生が起こらないため課税されません。

では、受託者に課税される税金はあるのか?

それは、毎年1月1日の不動産所有者に課せられる固定資産税です。形式的に所有者になるため、受託者に固定資産税が課税されます。しかし、実質的には信託財産の中から実務として受託者が支払いをするため、負担者は信託財産から支払うケースが多いです。

関連記事

-

- 民事信託の基礎知識

登記の目的及び登記原因など

委託者が信託を設定した場合

登記の目的:所有権移転及び信託

登記の原因:平成○○年○○月○○日信託

登録免許税:固定資産税評価額の0.4%

(平成29年3月31日までは、土地の信託に関しては、固定資産税評価額の0.3%)受益権の売買、贈与等した場合

登記の目的:受益者変更

登記の原因:平成○○年○○月○○日売買

登録免許税:不動産1個につき1000円信託が終了した場合

登記の目的:所有権移転及び信託の抹消

登記の原因:平成○○年○○月○○日信託財産引継

登録免許税:固定資産税評価額の2%

(ただし、信託終了時の権利帰属者が委託者の相続人である場合は、相続の税率を適用するので、固定資産税評価額の0.4%)

信託の抹消分は、不動産1個につき1000円信託財産を処分した場合

登記の目的:所有権移転及び信託の抹消

登記の原因:平成○○年○○月○○日信託財産の処分

登録免許税:固定資産税評価額の2%

- 民事信託の基礎知識

-

- 民事信託の基礎知識

家族信託を活用すると二代先(孫)以降の相続を決められる? 一代限りという遺言の弱点をカバーすることができる家族信託

「誰に、どの財産を残すのか?」を、残しておく方法として知られているのが、遺言です。

この遺言書にも、成年後見制度と同様に弱点があります。例えば、「不動産をAに相続させる。ただしAが死亡した場合には、孫のBに相続させる」と遺言書を遺しても、実は、この内容は無効なのです。

いったん相続されてしまった財産は、別の相続人に取得させること効力がないからです。

そのため相続人Aによって、自由に使用されることになります。つまり、遺言の効力は、一代限りです。

もし、上記のような遺言を達成しようと思ったら、Aにも遺言を遺してもらう必要がありますが、Aの気持ちが変わった場合は、残念ながら達成することができません。しかし、家族信託の場合であれば、二次相続以降も指定できます!

その仕組みを説明しましょう。この仕組みは、後継遺贈型受益者連続信託と呼ばれています。

たとえば、家族信託において「委託者=父」「受託者=次男」「受益者=父」に設定します。信託の場合は、受益者を何世代も指定できます。つまり、父が亡くなった際の第二受益者を長男に設定しておきます。そして長男が亡くなった際の第三受益者を長男の妻にしておきます。そして妻が亡くなった際に、信託契約を終了しても良いですし、第四受益者として次男を設定しておくことも有効です。

委託者の意向に沿った形で、財産の動きを管理・運用することができる方法です。

信託銀行や信託機関ではなく、信頼のおける家族や親族を受託者にし、信託契約を結ぶことで、二代先、三代先への相続を指定し、安心して財産の帰属先を操作することが可能になります。自分の遺産を相続した者が死亡した場合に、誰に受益権を引き継がせるのか?の指定をしておくことができます。そのため二代先の相続を指定できるという大きなメリットが出てきます。

よく見られるケースは、お子さまのいないご夫妻で、妻を相続人にした後に、妻が亡くなってしまった際の財産の行方を決めておきたいという方、また再婚した後妻を相続人にし、その次に受益権を前妻との子どもに渡したい方などの事例も見受けられます。

- 民事信託の基礎知識