様々な業種での家族信託活用方法

活用事例①共有名義の不動産対策に家族信託を利用する

相続トラブルに陥りやすい不動産の相続を円滑化させる

不動産を相続した場合、問題になるのは共有名義となっている場合です。共有名義の不動産においては、共有者全員が同意しなければ換価による処分ができません。共有者間でトラブルになっていれば、せっかくの遺産である不動産の有効活用ができなくなります。

さらに、共有不動産の共有者1名が死亡した際に、遺産分割協議が長引けば、手続きが面倒に感じられてしまい、そのまま放置されてしまうケースも少なくありません。

そこで、共有不動産を、共有者全員を委託者とし、信託財産として信託を設定することで、受益権を共有化させることができます。そのため共有者としての権利を持ちながら、運用・管理を受託者に集約させることで、円滑な遺産分割が進められていきます。

不動産が共有名義状態を回避できるメリットとは?

家族信託を活用し、不動産の管理処分権限を受託者に集約させることで、不動産の一本化ができます。この際に、受託者を一般社団法人にすることもできます。

仮に信託財産が賃貸マンション・アパートという収益不動産には、第一受益者を親(委託者)、第二受益者を相続人(受益者)としておけば、相続人が複数いる場合でも、賃料収入で平等に分配することが可能になります。

それぞれの相続人にとって大切な遺産を、誰もが納得のいく形で、資産活用できる方法といえます。そのため受託者が第三者でなく、相続人の中の1名であっても、「受益権」として、個々に権利を握っておけるという点で、相続時の共有名義トラブルは格段に減らせます。

関連記事

-

- 様々な業種での家族信託活用方法

金融機関は何故、家族信託に取り組むべきなのか? 金融機関が取り組むべき理由は以下のように考えることができる。

①超高齢化社会が確実視される現代において、「お客様のニーズ」が高まっており避けて通ることができない。

②商事信託(信託銀行・信託会社)では対応できず、民事信託でなければ目的を達成できない案件がある。

③保険見直しのアプローチに効果的

④融資担当者のハウスメーカーや税理士開拓の新たな切り口になる!(土地信託など)

⑤信託口座の開設により、預金を集めることができる!(金銭信託)

⑥信託活用によりアパートローンの借り換え需要の発生

→司法書士法人オフィスワングループが登記対応可*では、実際金融機関が家族信託と向き合う場合に、考えられるのは2つの場面です。

①既存の担保不動産が信託された場合

②新規で受託者に融資をする場合まず、1つ目は、既存担保不動産の信託した場合は、受託者への債務者変更を行います。これは、ローンの債務引受です。

次に、2つ目は、新規の信託不動産への融資です。これは、受託者との金銭消費貸借契約を行います。

金融機関が心配する点として、担保回収の問題があります。この点、金融機関にとってリスクはありません。信託財産の名義は、受託者に変更されますが、所有者が受益者になるだけであり、受益権に対する強制執行は可能です。したがって、債権が害される恐れはありません。

- 様々な業種での家族信託活用方法

-

- 様々な業種での家族信託活用方法

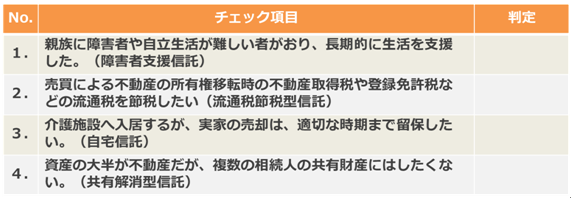

不動産会社の方が取り組むべき家族信託の事例 不動産会社・葬儀社・介護施設の方で、下記のような相談を受けたことはないでしょうか。

もし、該当する項目があれば、家族信託を提案してみてはいかがでしょうか?

さて、上記のチェックシートに記載あります信託活用事例をご紹介します。

まず1つ目は、障害者支援信託です。障害者支援信託とは、親族に、障害を持っている方がおり、両親が亡くなった後も、安定した生活を送って欲しいと考えている方向けです。障害を持っている方を受益者にし、受託者からの定期支援を可能にします。

2つ目は、流通税節税型信託です。流通税節税型信託は、いわゆる新・中間省略登記に代わる手法です。新・中間省略登記とは、A→B→Cの連続した売買を行う際に、第三者のためにする契約を用いて、登記名義を売主Aから買主Cへ直接登記する手法です。Bは、不動産取得税と登録免許税が発生しないスキームとして、不動産会社が活用しています。この新・中間省略登記の問題点は、登記名義がAにあるので、転売のリスクや差し押さえのリスクがあります。この問題を解消するために信託を活用します。売主Aの不動産を信託財産にします。受益権の売買として転売を行えば、転売のリスクはありません。さらに、受益者の変更だけであれば、不動産1個につき1000円済みますので、安全性も高まります。

3つ目は、自宅信託です。自宅信託とは、介護施設へ入所時に、自宅を売却したくない方向けの信託です。介護施設入所時に、自宅を信託しておくことで、急な介護費等が必要になった場合でも、受託者の権限で売却等が行うことができます。その費用を介護費等に充当することができるようにしておきます。

- 様々な業種での家族信託活用方法