民事信託の基礎知識

信託は遺留分が発生しない?

信託を活用した場合、遺留分は発生しない!と言われています。

しかし、遺留分留分に関しては、残念ながら現時点では答えはありません。これからの裁判の判例を待つしかありません。何故、見解が分かれるのかについて、それぞれの視点で説明しましょう。

遺留分にならない派

①信託法は、受益者の取得する受益権は「相続によるもの」若しくは「新たに債権を取得するもの」どちらかを選択できると規定しています。つまり、相続ではないので、遺留分は発生しない。

②民法は一般法であり、信託法は特別法なのですが、法律上は、特別法が優先するというルールがあります。したがって、信託法の規定に従うなら遺留分も発生しない。

③上記の考えに基づくと、相続ではないので、相続税が発生しないことになります。

国税局としては、相続人から「相続ではないので、相続税を支払いません。」と主張されると困ります。そこで、受益権の相続は、「みなし相続税」扱いに変更しました。したがって、国税局も相続ではないと認めている主張が成り立つので、遺留分は発生しない。

遺留分になる派

①生命保険の判例と同様に、極度に侵害しているものは、相続人の正当な権利を妨害している。したがって、遺留分は発生するべきだ。

このような対立があります。ちなみに、個人的には、遺留分は発生する側に立っています。

例えば、父A、母B、長男C、次男D、孫E。

委託者A、受託者X、第一次受益者A、第二次受益者B、第三次受益者Cとした場合。

委託者Aが死亡した後の1番目の受益者Bが受益権を取得した段階でのみ、Dの遺留分減殺請求が認められますが、2番目以降では遺留分減殺請求は認められないと解されています。

関連記事

-

- 民事信託の基礎知識

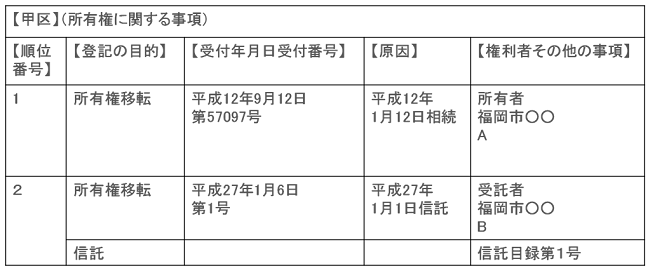

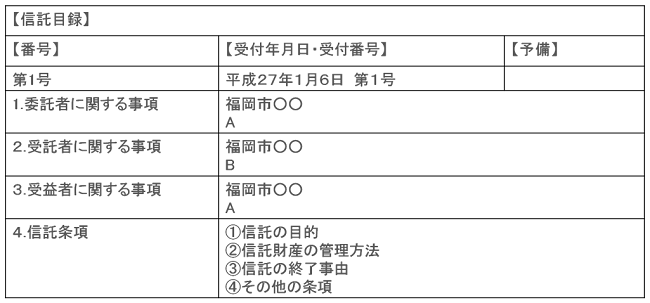

登記の目的及び登記原因など

委託者が信託を設定した場合

登記の目的:所有権移転及び信託

登記の原因:平成○○年○○月○○日信託

登録免許税:固定資産税評価額の0.4%

(平成29年3月31日までは、土地の信託に関しては、固定資産税評価額の0.3%)受益権の売買、贈与等した場合

登記の目的:受益者変更

登記の原因:平成○○年○○月○○日売買

登録免許税:不動産1個につき1000円信託が終了した場合

登記の目的:所有権移転及び信託の抹消

登記の原因:平成○○年○○月○○日信託財産引継

登録免許税:固定資産税評価額の2%

(ただし、信託終了時の権利帰属者が委託者の相続人である場合は、相続の税率を適用するので、固定資産税評価額の0.4%)

信託の抹消分は、不動産1個につき1000円信託財産を処分した場合

登記の目的:所有権移転及び信託の抹消

登記の原因:平成○○年○○月○○日信託財産の処分

登録免許税:固定資産税評価額の2%

- 民事信託の基礎知識

-

- 民事信託の基礎知識

信託が終了するときのコストと流れ 信託契約が終了すると行われる清算手続きとは?税金はいくら?

信託契約の終了事由に該当した場合、清算の手続きが行われます。終了だと判断された時点における信託財産に属する債務弁済を行った上で、財務財産を契約上に定められている帰属権利者へ引き渡します。

信託契約において、疑問点として多く挙がるのが税金の問題です。家族信託が終了した場合、「受益者=財産の帰属権利者」であるのか「受益者≠財産の帰属権利者」であるのかにより税金の有無が変わってきます。

信託終了時の受益者と信託財産の取得者が同じ場合、実質的な財産の移転はないため贈与税や相続税は発生しません。

しかし終了時の受益者以外が信託財産を取得した場合には、贈与や相続と判断され、残余財産の取得者に贈与税や相続税が課せられます。

信託契約終了において最も重要とされるのは元本受益権

信託契約の最終的な目的は、信託契約の終了によって、元本が指定の受益者に引き継がれることにあります。

そのため当然のことながら、終了時点においての元本受益部分に対する税金を最大限に考慮しておかなければなりません。相続を原因とする信託契約内容の遂行であれば遺贈になりますが、期間満了など他の要因による終了の場合、委託者が受益者と同一でない限り、贈与税が課税されてしまいます。

もちろん、不動産の場合は、不動産取得税も課税されます。ご存知の通り、贈与税の税率は高く、納税者の負担が大きくなります。

そこで終了時における最終取得者に、大きな負担を強いてしまうような契約内容は避けなければなりません。

そのため、家族信託の残余財産の取得者に負担をかけずに継承させる税金対策を講じておかなければならないのです。長期間に渡る、後継ぎ遺贈型受益者連続信託は、委託者にしてみれば確かに安心かもしれません。

しかし、最終の着地点を見誤ってしまうことで、残余財産取得者に大きな負担を強いてしまうため、慎重な検討が必要になります。

- 民事信託の基礎知識