民事信託の基礎知識

どんな財産を信託することができるのか?

所有者が保有している財産は、固有財産と呼ばれます。

では、どのような固有財産が信託することができるのでしょうか。

原則として、“財産的価値があるもの”は、信託することができます。

①不動産所有権、借地権、動産(ペット)、金銭

*信託契約により、管理・処分権限が受託者へ移ります。

②上場株式、非上場株式、著作権や知的財産権

*財産権以外の、議決権や利用決定権は受託者へ移ります。

③債権(請求権)、将来債権(未実現の請求権)

信託することができないもの

次のものは、信託できません。

①生命、名誉

②債務、連帯保証(いわゆるマイナス財産は信託できません)

③一身専属権(生活保護受給権や年金受給権)

なお、注意点としては、信託契約書に銀行口座を記載される方がいらっしゃいますが、銀行口座は、預金債権です。通常、銀行の預金債権は譲渡禁止特約付債権になります。

したがって、預金債権は信託できません。

また、債務は信託できない財産ですが、別途、債務引受はできます。実質、債務を信託することと同じ状態にすることができます。

関連記事

-

- 民事信託の基礎知識

家族信託を活用すると二代先(孫)以降の相続を決められる? 一代限りという遺言の弱点をカバーすることができる家族信託

「誰に、どの財産を残すのか?」を、残しておく方法として知られているのが、遺言です。

この遺言書にも、成年後見制度と同様に弱点があります。例えば、「不動産をAに相続させる。ただしAが死亡した場合には、孫のBに相続させる」と遺言書を遺しても、実は、この内容は無効なのです。

いったん相続されてしまった財産は、別の相続人に取得させること効力がないからです。

そのため相続人Aによって、自由に使用されることになります。つまり、遺言の効力は、一代限りです。

もし、上記のような遺言を達成しようと思ったら、Aにも遺言を遺してもらう必要がありますが、Aの気持ちが変わった場合は、残念ながら達成することができません。しかし、家族信託の場合であれば、二次相続以降も指定できます!

その仕組みを説明しましょう。この仕組みは、後継遺贈型受益者連続信託と呼ばれています。

たとえば、家族信託において「委託者=父」「受託者=次男」「受益者=父」に設定します。信託の場合は、受益者を何世代も指定できます。つまり、父が亡くなった際の第二受益者を長男に設定しておきます。そして長男が亡くなった際の第三受益者を長男の妻にしておきます。そして妻が亡くなった際に、信託契約を終了しても良いですし、第四受益者として次男を設定しておくことも有効です。

委託者の意向に沿った形で、財産の動きを管理・運用することができる方法です。

信託銀行や信託機関ではなく、信頼のおける家族や親族を受託者にし、信託契約を結ぶことで、二代先、三代先への相続を指定し、安心して財産の帰属先を操作することが可能になります。自分の遺産を相続した者が死亡した場合に、誰に受益権を引き継がせるのか?の指定をしておくことができます。そのため二代先の相続を指定できるという大きなメリットが出てきます。

よく見られるケースは、お子さまのいないご夫妻で、妻を相続人にした後に、妻が亡くなってしまった際の財産の行方を決めておきたいという方、また再婚した後妻を相続人にし、その次に受益権を前妻との子どもに渡したい方などの事例も見受けられます。

- 民事信託の基礎知識

-

- 民事信託の基礎知識

いまさら聞けない家族信託と民事信託、商事信託の違い

民事信託・家族信託・商事信託・個人信託・福祉信託など、信託にまつわる言葉が世間ではありふれています。

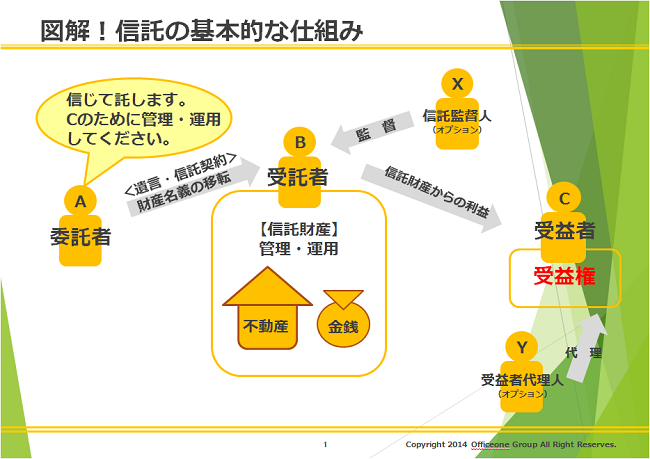

信託とは、財産の所有者(=委託者)が、信頼のおける人・法人(=受託者)に財産(=信託財産)を託し、定められた目的(=信託目的)に従って財産を管理・継承する方法で、

定められた受取人(=受益者)に対して財産が承継される仕組みになります。そして、家族信託とは、家族の財産を、所有者の意向に沿って家族や親族が受託者となって管理、処理を行うことから、通称、家族信託と呼ばれています。

近年、高齢者や核家族化の増加により、財産継承を円滑に行うための手段として注目が高まっています。

なぜならば、信託した後は、たとえ障害等によって判断能力が低下した場合でも、大切な家族のために財産を守ることができるからです。信託によって継承できる財産は、財産的価値があるもえ不動産(土地及び建物)、金銭や金銭債権、有価証券、動産などさまざまです。

平成18年に信託法が改正された重要なポイントとは?

もともと信託とは「商事信託」と呼ばれる信託報酬を得るための、営利目的で行われる信託が一般的でした。

そのため信託業法のもと、信託会社や信託銀行によって行われてきました。しかし、信託法は、平成18年12月に改正され、翌年9月に施行されています。

この改正により、営利目的でなければ、信託業免許を持たない法人や個人間においても、受託者になれるように変更がなされました。

それよりも以前からあったのですが、注目を浴びるようになったのが「民事信託」であり、さらにその枠内にある家族が受託者になるということに焦点を当てた信託が「家族信託」です。

「商事信託」に対して「民事信託」とは、信託報酬を目的としないため、信託業法の制限を受けずに信託行為が行えるのです。

大きく分類すると、商事信託と民事信託に分かれます。

さらに、民事信託を細かく分類すると家族信託・障害を持っている方のために活用するということで「福祉型信託」。個人が受託者になるので、「個人信託」などの呼び方が派生しています。

つまり、福祉型信託・個人信託・家族信託という呼び方が、それぞれ異なりますが、すべて「民事信託」ということです。

- 民事信託の基礎知識