家族信託コラム

今、家族信託が熱い!マイナンバー、クラウドに次ぐ第三極になるか! (第2回)

「家族信託」ってなに?

前回、「家族信託は認知症対策に有効です」と申し上げました。では、順を追って信託について解説しましょう。少しさかのぼること、平成19年に信託法の改正がありました。この改正により、信託が注目を浴びるようになりました。

皆さんは、“信託”という言葉を聞いて、皆様はどのような想像をしますか?

おそらく、投資信託や運用の話しを思い浮かべる方が多いのではないでしょうか。

ご想像のとおり、従来、受託者は信託銀行や信託会社が担ってきました。

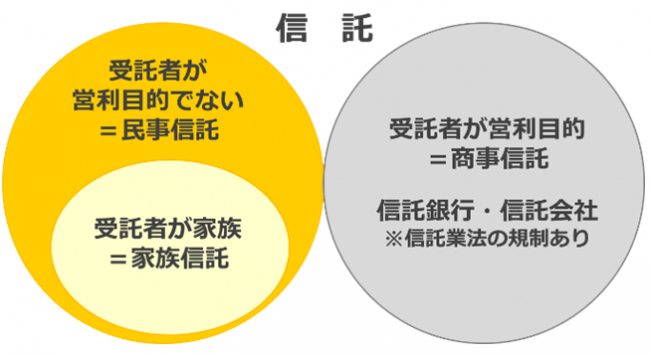

金融機関は、信託をビジネスとして取り組みますので、「商事信託」と呼ばれています。それに対し、受託者が個人の場合は、ビジネスとしては取り組みませんので、「民事信託」と呼ばれています。

民事信託の中でも、家族が受託者になるケースから「家族信託」と呼ばれています。その他にも、福祉信託や個人信託などと呼ばれるケースがありますが、全て民事信託の一種です。

では、前回のおさらいをしましょう。

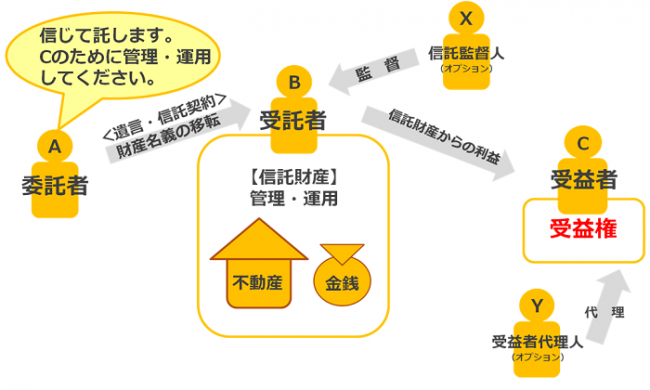

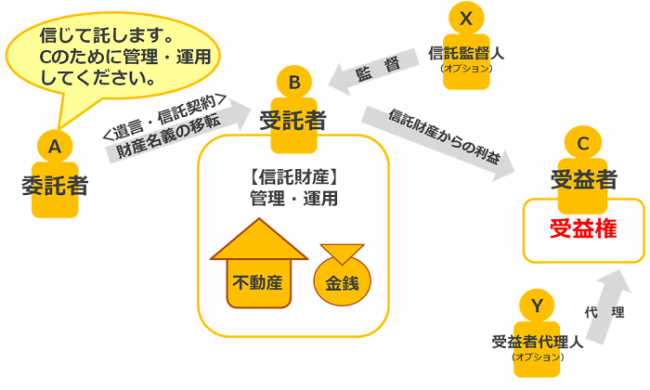

家族信託とは、ある一定の目的(=信託の目的)に基づいて、自分(=委託者)の財産を、信頼できる人(=受託者)に託し、受託者が、利益を受ける人(=受益者)のために、委託者の代わりに財産管理・承継を行う制度だと申し上げました。

まず、信託を活用すると、委託者の財産は、「信託財産」となります。

信託財産は、受託者が管理しています。これは、利益を受ける受益者のために管理しています。

受益者は、信託財産そのものを持っているのではなく、信託財産からの利益を受ける権利、つまり、「受益権」を持っています。受益者を誰にするのかは、予め信託の内容で決めることができるのです。

したがって、信託は、遺言と同じ効果をもたらします。

これが家族信託を活用する2つ目のメリットです。

ここで、少し応用編です。

例えば、皆さんは、次のようなご相談を受けたことありませんか?

「自分が死んだら長男Aに遺産を相続させる。その後、長男Aには子供がいないので、残った財産を次男Bに承継させたい!」

多くの専門家は、「遺言」を提案することでしょう。しかし、ご存知のとおり、このような遺言は、民法上「無効」です。財産の承継者を、連続して指定することはできません。

これが遺言の弱点です。

このような悩みも信託が解決します!

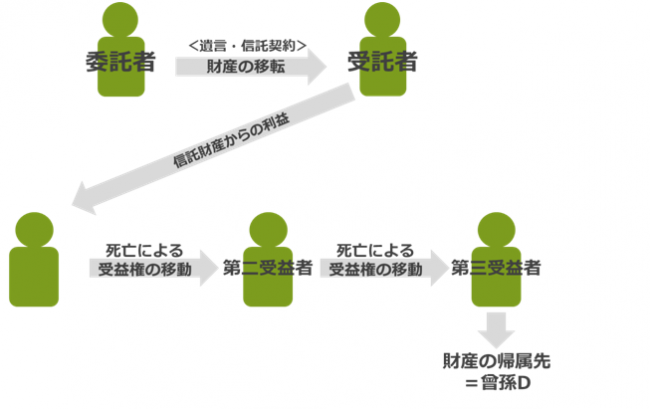

信託の内容で「受益権」を次々と承継させる内容を設定しておくことができます。

第一次受益者長男A、第二次受益者Bというイメージです。信託においては、このように柔軟な設定も可能なのです。また、最終的に残った財産の帰属先も指定できますので、財産承継の道筋を最後まで組み立てることが可能です。このスキームを「後継遺贈型受益者連続信託」と呼びます。

まとめ

家族信託の活用するメリット①(認知症対策信託)

元気なうちに信託を設定していれば、本人が判断能力を喪失しても、受託者によって継続的に積極的な資産運用が可能。

(後見制度は本人の財産を保護することが主たる目的なので、相続税対策や積極的な資産運用は原則としてできない。)

家族信託を活用するメリット②(二次相続信託)

二次相続以降の承継先を指定可能(後継遺贈型受益者連続信託)

家族信託は、従来の「遺言」「成年後見」などと比べて、より柔軟な承継スキームを組み立てることができるようになったのはご理解頂けたでしょうか。今までは不可能だったお客様の悩みや想いを、信託で解決する選択肢は確実に増えることでしょう。そこで、この「信託」を活用して頂きたいのです。

関連記事

-

- 家族信託コラム

今、家族信託が熱い!マイナンバー、クラウドに次ぐ第三極になるか! (第1回) 何故、家族信託が注目を浴びているのか?

昨年、相続税改正があったことは、まだ皆様の記憶に新しいことでしょう。

日本では、年間約120万人の方が亡くなっています。果たして、相続税が発生する方は、亡くなっている方に対して、どの程度の割合かご存知でしょうか?

なんと答えは4%です。

多いと感じますか?少ないと感じますか?

この割合が昨年の法改正により、全国平均ですが約7%の割合まで増加すると言われています。ちなみに、東京に限った場合、約20%まで上昇するそうです。つまり、5人に1人は相続税の対象者だということです。

このような背景もあり、世間では、「相続税対策をしよう!」という意識が芽生え始めているように感じます。

では、相続税対策をする際に大切なことは何でしょうか?

それは、元気なうちに対策を行わなければならないことです。

「えっ?そんなこと?」と思われた方もいらっしゃることでしょう。しかし、これは非常に重要なことです。

税理士の素晴らしい節税スキームを実行するにしても、不動産会社の持参した不動産を購入するにしても、全て「意思表示」が必要になります。

もし、相続対策を行う方が認知症になった場合は、意思表示することができませんので、絵に描いた餅でしかありません。

中には、成年後見制度を活用すればいいと考える方もいらっしゃるでしょう。成年後見制度とは、簡潔に申し上げますと、後見人と呼ばれる代理人が認知症になった方の財産を代わりに管理する制度です。

しかし、成年後見制度には、ひとつ弱点があります。それは、成年後見制度の趣旨は、認知症になった本人の利益保護です。つまり、財産を維持することしか想定していません。したがって、財産を増やしたり、減らしたりする行為は原則として許されないのです。

では、相続税対策は、誰にとっての利益でしょうか?

もちろん、相続人です。残念ながら、成年後見制度を活用後の相続税対策は、原則として不可能だと考えるべきでしょう。

しかしながら、この問題や弱点を解決する方法があります!

それが、「家族信託」です。

家族信託とは、ある一定の目的(=信託の目的)に基づいて、自分(=委託者)の財産を、信頼できる人(=受託者)に託し、受託者が、利益を受ける人(=受益者)のために、委託者の代わりに財産管理・承継を行う制度です。

家族信託を活用すると、不動産などの財産の名義は、全て受託者の名義に移ります!

したがって、家族信託を活用した後、本人が意思表示できない状態になっても、受託者によって継続的に積極的な資産運用が可能となります。

つまり、認知症になっても相続税対策や積極的な資産運用が行えます。

ここ数年、成年後見制度の弱点を補うとして家族信託が注目を浴びています。次回、家族信託の具体的な内容について解説します。

- 家族信託コラム

-

- 家族信託コラム

家族信託はなぜ普及しないのか? アメリカではなぜ家族信託が広く活用されているのか?

日本国内において、あまり知名度の高くない家族信託。しかしアメリカでは、信託という手段を多くの人が当たり前のように利用しています。日本と同様にアメリカにも成年後見制度は存在しています。ですが、アメリカでは、極力適用したくないものとされており、その代用として信託が広く普及しているのです。

アメリカの成年後見制度が、日本と比較して、煩雑な手続きが必要なわけではありません。

では、なぜ成年後見制度は利用されないのか?それは、アメリカでは相続時には、プロベートという手続きが必要になります、この手続きには多くの時間と費用が必要なのです。それら手続きを避けるために、信託へのニーズが高まりを見せています。また、アメリカにおいて贈与税や相続税の基礎控除ラインが高めに設定されていることも信託人気を後押ししています。

アメリカでは人気の方法がどうして日本で普及しないのか?

信託という手段は、財産管理の方法として非常に優れているものです。

しかし、日本ではあまり馴染みがありません。どうして有効な資産管理方法が普及しないのでしょうか?信託財産は、受託者へ登記が行われるものの、実質的な利益権は移行しないため、贈与税や不動産取得税は発生しません。唯一、発生する登録免許税は安く負担にはなりません。

実は普及を妨げていたのは金銭面ではなく、高齢の方などが資産の名義変更に対して強い抵抗感を抱くことにありました。

信託を検討される方は少なくないため、将来の認知症になった時のリスクに備えたいという気持ちを抱いていることは確かです。しかし、自分に判断能力がなくなった際に、不動産などの財産の名義が自分ではないことに、立場の弱さがあるとして不安を感じているようです。

信頼関係を保てる受託者というパートナーに出会えるのか?

財産の所有者にとっては、「本当の意味で信頼のできる人を見つけられるのか?」ということが信託契約に踏み切れるかどうかのポイントです。

委託者が、財産が自分の所有ではなくなることへの不安とともに、受託者へのしかかる責任の重さもデメリットとして作用しています。

どこかのタイミングで誰かの力を借りて財産を管理しなければならないとは思っていても、最後の一歩が踏み出せない状況です。

親族間における財産の使い込み被害が増えている中、年配の方の警戒心も増しています。そのため有効な財産運用・管理の手段を、委託者自らが納得する形で決断できるように、判断能力のあるうちから家族間で話し合いをし、受託者を探せる時間を設けておくことが大切です。

- 家族信託コラム