家族信託コラム

現金6000万円を贈与しても非課税?!

商事信託として、2つ目に特定贈与信託というのがあります。

特定贈与信託とは、障害をもつ方(重度の心身障がい者、中軽度の知的障がい者および障害等級2級または3級の精神障がい者等)の方の生活の安定を図ることを目的に、そのご親族等が金銭等の財産を信託会社や信託銀行に信託するものです。

信託会社等は、信託された財産を管理・運用し、特定障害者(以下に記載する「特別障害者」及び「特別障害者以外の特定障害者」をいいます。)の方の生活費や医療費として定期的に金銭を交付します。この信託を利用しますと、特別障害者(重度の心身障がい者)の方については6,000 万円、特別障害者以外の特定障害者(中軽度の知的障がい者および障害等級2級または3級の精神障がい者等)の方については3,000 万円を限度として贈与税が非課税となる仕組みをいいます。特定障害者が死亡した際の残余財産は、その相続人または受遺者に交付されます。また、信託する際に、ボランティア・障害者団体や社会福祉施設等を指定しておくことで、残余財産を寄付して他の障害者のために活用することができます。特定贈与信託は、受益者である特定障害者の死亡の日に終了するとされるので、あらかじめ信託期間を定めることはできません。

また税務署に対する申告も信託銀行や信託会社が代行して行うのが特徴です。

関連記事

-

- 家族信託コラム

今、家族信託が熱い!マイナンバー、クラウドに次ぐ第三極になるか! (第1回) 何故、家族信託が注目を浴びているのか?

昨年、相続税改正があったことは、まだ皆様の記憶に新しいことでしょう。

日本では、年間約120万人の方が亡くなっています。果たして、相続税が発生する方は、亡くなっている方に対して、どの程度の割合かご存知でしょうか?

なんと答えは4%です。

多いと感じますか?少ないと感じますか?

この割合が昨年の法改正により、全国平均ですが約7%の割合まで増加すると言われています。ちなみに、東京に限った場合、約20%まで上昇するそうです。つまり、5人に1人は相続税の対象者だということです。

このような背景もあり、世間では、「相続税対策をしよう!」という意識が芽生え始めているように感じます。

では、相続税対策をする際に大切なことは何でしょうか?

それは、元気なうちに対策を行わなければならないことです。

「えっ?そんなこと?」と思われた方もいらっしゃることでしょう。しかし、これは非常に重要なことです。

税理士の素晴らしい節税スキームを実行するにしても、不動産会社の持参した不動産を購入するにしても、全て「意思表示」が必要になります。

もし、相続対策を行う方が認知症になった場合は、意思表示することができませんので、絵に描いた餅でしかありません。

中には、成年後見制度を活用すればいいと考える方もいらっしゃるでしょう。成年後見制度とは、簡潔に申し上げますと、後見人と呼ばれる代理人が認知症になった方の財産を代わりに管理する制度です。

しかし、成年後見制度には、ひとつ弱点があります。それは、成年後見制度の趣旨は、認知症になった本人の利益保護です。つまり、財産を維持することしか想定していません。したがって、財産を増やしたり、減らしたりする行為は原則として許されないのです。

では、相続税対策は、誰にとっての利益でしょうか?

もちろん、相続人です。残念ながら、成年後見制度を活用後の相続税対策は、原則として不可能だと考えるべきでしょう。

しかしながら、この問題や弱点を解決する方法があります!

それが、「家族信託」です。

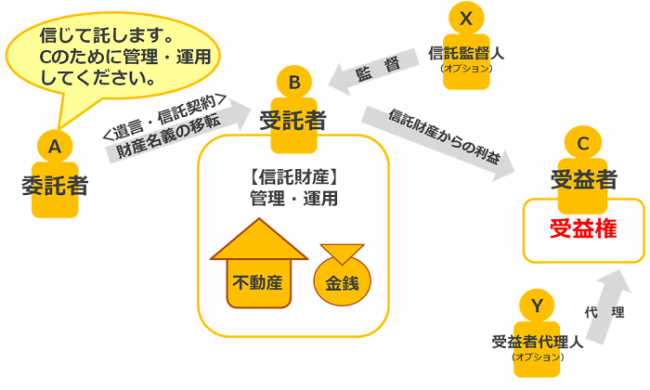

家族信託とは、ある一定の目的(=信託の目的)に基づいて、自分(=委託者)の財産を、信頼できる人(=受託者)に託し、受託者が、利益を受ける人(=受益者)のために、委託者の代わりに財産管理・承継を行う制度です。

家族信託を活用すると、不動産などの財産の名義は、全て受託者の名義に移ります!

したがって、家族信託を活用した後、本人が意思表示できない状態になっても、受託者によって継続的に積極的な資産運用が可能となります。

つまり、認知症になっても相続税対策や積極的な資産運用が行えます。

ここ数年、成年後見制度の弱点を補うとして家族信託が注目を浴びています。次回、家族信託の具体的な内容について解説します。

- 家族信託コラム

-

- 家族信託コラム

マイケルジャクソンも実は信託を活用していた?! 民事信託の具体的な活用例として、世界的に有名な「マイケルジャクソン・ファミリー・トラスト」を挙げてみましょう。

実は、アメリカでは、日本とは異なり亡くなった方の財産が当然に法律で決められた相続人へ引き継がれる「当然相続主義」を採用していないため、相続財産の帰属や遺言の内容、遺産分割協議などについて、すべて裁判手続き(プロベートといいます)を受ける必要があります。このプロペートは、費用もかかる上に非常に手続きが複雑で長い期間がかかる傾向にあります。そこで、このプロペートを回避するため「リビング・トラスト」と呼ばれる生前信託が普及しています。

「リビング・トラスト(生前信託)」とはその名の通り、生前に財産の名義を家族などに移す信託制度のことで、マイケルジャクソンも、このリビング・トラストを利用していました。

では、その内容をご紹介いたしましょう。まず、遺産のすべてを生前に設立した財団「マイケル・ジャクソン・ファミリー・トラスト」に信託するという遺言を作成しました。信託された遺産は、その40%を母キャサリン・ジャクソンへ、40%を3人の子どもたちへ、そして残りの20%は寄付するという内容です。皆さんならもうお分かりでしょう、委託者はマイケルジャクソン、受託者は財団、受益者は、母、三人の子、慈善団体という構成です。

受益者である子ども3人については未成年であったため、成人するまでは、信託財産の中から生活費や教育費を受け取って、30歳でその1/3を、35歳で1/2を、40歳で残りの全額を自由に使えるとされており、遺された遺族の生活を長期的な視野で手厚く保護する仕組みになっていたのです。

ここで、「遺言で家族へ財産を遺せばいいのでは?」と思われた方もおられるのではないでしょうか。もちろん、遺言でも財産を遺すことはできますが、遺産は一括して承継されるため、子どもたちが財産管理能力が不十分な若いうちに、すべての財産を消費してしまうというリスクもあります。上記のように、継続して安定的に遺産を承継できるような信託の仕組みを作っておけば、財産管理能力が十分に備わっていない未成熟な子や、身体的・精神駅な障がいにより特別な配慮を要する相続人、浪費癖のある相続人への資産承継として、理想的な形を作り上げることができるのです。

- 家族信託コラム